Újra népszerű a unit-linked

Az európai biztosítási piacon már 2009-ben megállt a zsugorodás, 2010-ben pedig a gyorsjelentések tanúsága szerint erős lendületet vett a piac. Magyarországon 2009-ben folytatódott ugyan a mélyrepülés, 2010 első felében azonban már – nem kis részben az újra népszerű unit-linked konstrukcióknak köszönhetően – idehaza is nőttek a bevételek.

A gyászos 2008-as év után, amikor az európai biztosítási piacról az előző évhez képest 124 milliárd euró tűnt el, 2009-ben a piac zsugorodása lényegében megállt: az öreg kontinens biztosítóinak össz-díjbevétele 1054 milliárd euró volt, ez pedig már csak négymilliárd euróval marad el az egy évvel korábbitól. A 2008-as visszaesésért felelős, 60 százalékos piaci súlyú élet üzletágban 2009-ben már nőtt a bevétel.

Európa: az egyszeri díjas termékek aranykora

Az életbiztosítás ágazatban a négy legnagyobb európai piac az egyesült királyságbeli, a francia, a német és az olasz, ezekről származik a teljes európai díjbevétel közel háromnegyede. A csatorna túloldalán romlott, Franciaországban, Németországban és Olaszországban javult a helyzet – döntően az egyszeri díjas termékekből származó bevételek emelkedése miatt.

A nem-élet ágban – ha csak kis mértékben is, de – visszaestek a bevételek 2009-ben. Ez a szakmai szövetség szerint a válság hatásának tudható be: a háztartások és a cégek egyaránt csökkentették kiadásaikat, sok biztosítást lemondtak, másokat pedig olcsóbbra cseréltek.

A nem-élet üzletág díjbevételének mintegy 30 százalékát adó járműbiztosítások piacán nemcsak Magyarországon, de európai viszonylatban is igen erős a verseny. A 2009-es visszaesés – a teljes díjbevétel hárommilliárd euróval, 124 milliárd euróra csökkent – részben az autópiac zsugorodását tükrözi: az ACEA adatai szerint 2009-ben az újautó-eladások száma 6 százalékkal csökkent az öreg kontinensen az előző évhez képest (a 2008-as 8 százalékos éves mínusz után). A „motor” ágazat motorja ugyanaz a négyes, amely az élet ágát is „húzza”, nagyjából a teljes bevétel 60 százalékát adva.

Az egészségbiztosítások Németországban és Hollandiában a legnépszerűbbek: a 2009-ben 100 milliárd eurós európai piacon a két ország együtt több mint kétharmados részesedéssel bír.

A részvényárfolyamoknak a 2009. márciusi mélypontok utáni emelkedésével a biztosítók befektetési portfoliója is javult: a CEA becslése szerint az európai társaságok befektetéseinek összértéke 2009 végén 6800 milliárd euró volt, 300 milliárd euróval több, mint egy évvel korábban. (2008-ban konstans árfolyamon számítva 8 százalékkal esett a portfoliók összértéke.)

Több milliárd (eurónyi) ok a bizakodásra

A kora őszi lapzártakor 2010-es európai ágazati adatok még nem álltak rendelkezésre, de a piacvezetők első féléves eredményei egyértelműen arra utaltak, hogy a szektor erőteljes lendületet vett. Az Allianz életbiztosítási díjbevétele például 19 százalékkal nőtt 2009. január-júniushoz képest (a teljes bevétel 12 százalékkal, 56 milliárd euróra emelkedett); a legnagyobb európai biztosító az egy évvel korábbit közel 40 százalékkal meghaladó, 2,67 milliárd eurós adózott eredményt könyvelhetett el.

Az ING biztosítási divíziójának díjbevétele hat százalékkal, 15 milliárd euróra csökkent ugyan, ám ezt több mint ellensúlyozta a befektetéseken elkönyvelt, az egy évvel korábbit 263 százalékkal meghaladó, 4,91 milliárd eurós bevétel. A legalsó sorban sikerült az előjelváltás: a 2009 első félévében elkönyvelt 950 millió eurós veszteség után egy évvel később már 68 millió eurós pluszról számolhatott be a társaság. (A Forbes listáján az ING a csoportszintű – a banki tevékenységet is magába foglaló – bevétel-adtokkal szerepel.)

Az Aegon adózott eredménye az egy évvel korábbi 334 millió eurós veszteség után 2010 első felében 785 millió euróra rúgott, az Aviva pedig 21 százalékos üzemieredmény-növekedésről számolt be. Az Axa adózott eredménye 28 százalékkal, 944 millió euróra csökkent ugyan, de egy egyszeri tétel miatt: az egyesült királyságbeli (részlegesen eladott) élet divízió veszteségeire a társaság közel másfél milliárd eurós tartalékot képzett.

Magyarország, 2009: tovább lefelé

A hazai biztosítási piacnak nem Európa mutatta az irányt 2009-ben: a Magyarországon működő társaságok bruttó díjbevétele a MABISZ (Magyar Biztosítók Szövetsége) adatai szerint a 2008-as 4,23 százalékos csökkenés után 7,32 százalékkal esett vissza az egy évvel korábbihoz képest. A piac mérete 825 milliárd forintra zsugorodott, ami nagyjából a 2006-os szintnek felel meg.

A 2009. április 1-jén a Groupama és az OTP Garancia egyesülésével létrejött Groupama Garancia 2009-ben már a piac harmadik számú szereplője volt az Allianz és a Generali-Providencia mögött (és ezt a pozíciót 2010 első felében is megtartotta).

Az életbiztosítási ágban 2009-ben a bruttó díjbevétel 411 milliárd forint volt, ami év/év alapon közel 11 százalékos csökkenést jelent. A unit-linked biztosítások díjbevétele 13,1 százalékkal, ezen a kategórián belül az egyszeri díjas termékeké 26 százalékkal esett vissza a 2008. évihez képest.

A nem-élet ágban kisebb, „mindössze” 3,5 százalékos volt a visszaesés 2009-ben. Az erősödő árversenynek köszönhetően 3,5 százalékkal csökkentek a kgfb-díjbevételek is. (A kötelező és a casco-biztosítások adták a nem-élet bevételek 52 százalékát.)

Fordulat az első félévben

2010-ben aztán a magyar biztosítási piac is megtalálta az élesztőt: az év első hat hónapjában az együttes díjbevétel megközelítette a 443 milliárd forintot, ami éves összevetésben 8 százalékos bővülést jelent. Míg 2009 egészében a MABISZ-tagok közül csupán négynek nőtt év/év alapon a díjbevétele, addig 2010 első hat hónapjában ez a mutatvány már 18 társaságnak sikerült. A tízmilliárd forintot meghaladó díjbevételt elkönyvelő biztosítók közül a legnagyobb mértékű, közel 110 százalékos növekedést a Magyar Posta Élet könyvelte el, az Allianz pedig 21 százalékos növekedéssel erősítette meg piacvezető pozícióját. Az ING bevétele közel hét százalékkal csökkent – a társaság továbbra is az első számú életbiztosító, de az Allianz lemaradása 2010 első félévében már csupán kétmilliárd forintra rúgott…

Az európaihoz hasonlóan a magyar piacot is az életbiztosítások, mindenekelőtt az egyszeri díjas termékek, illetve az eseti befizetések húzták 2010 első hat hónapjában. A 227,6 milliárd forintos teljes bruttó díjbevétel közel 40 milliárd forinttal haladja meg az egy évvel korábbit. Befektetéshez kötött (unit-linked) termékeket 151 milliárd forint értékben vásároltak az ügyfelek vásároltak az ügyfelek, így ez a kategória adta az élet ág bevételének kétharmadát. Az egyszeri díjas, illetve eseti befizetésekből befolyt bevétel 2010 első félévében 94,7 milliárd forint volt, ez az előző év hasonló időszakához képest közel 88 százalékos növekedést jelent. A unit-linked biztosítások költségmutatói immár nyilvánosak (a MABISZ honlapján frissül folyamatosan a lista), de az, hogy ezek a néhány hónapja még sok ügyfélnek komoly fejfájást okozó termékek újra népszerűek lettek, talán inkább a betéti kamatok csökkenésének és a válságból való kilábalással erősödő kockázatvállalási kedvnek tudható be.

Még a leszálló ágon

Az élet ág erősödésével párhuzamosan a nem életbiztosításokból származó díjbevételek 2010 első félévében több mint hat százalékkal csökkentek. A kötelező gépjármű felelősség biztosítások (kgfb) díjbevétele az első félévben 64 milliárd forint volt, közel négymilliárd forinttal kevesebb, mint egy évvel korábban. Az új szabályozás szerint a biztosítóváltás immár a szerződéskötés évfordulójához kapcsolódik, ez azonban a hazai autópiac szerény dinamikáját figyelembe véve egy ideig még nemigen befolyásolja az év végi kampányok intenzitását. (Nagyobb változást hozhat, hogy 2011 januárjától nem a hengerűrtartalom, hanem a teljesítmény lesz a meghatározó.)

Az ingatlanbiztosítások területén megfordulni látszik egy pozitív trend: míg a biztosított lakásállomány 2001 és 2008 között folyamatosan nőtt, addig 2009-ben 30 ezerrel, 2010 első félévében pedig további 26 ezerrel csökkent a biztosítással rendelkező lakások száma. 2010 júniusának végén a 4,298 millió magyarországi lakásból 3,024 millió volt biztosítva. A május-júniusi árvíz- és viharkárok után talán újra sokan elgondolkodnak: lehet, hogy havi néhány ezer forint mégiscsak megéri, hogy biztosítva legyen a fejünk fölött a fedél…

Forrás: Ecoline.hu

Biztosítás fajta:

- Életbiztosítás

A magyar kormány is adókedvezménnyel motiválja a lakosságot az öngondoskodásra

A magyar kormány is adókedvezménnyel, 2014-óta a nyugdíj előtakarékosságra is igénybe vehető 20 százalékos adókedvezménnyel motiválja a lakosságot az öngondoskodásra - mondta a Magyar Biztosítók Szövetsége (Mabisz) szóvivője pénteken az M1 aktuális csatornán.

Gilyén Ágnes kiemelte: az Európai Biztosítók Szövetsége által készített statisztikák szerint egy európai uniós állampolgár évente több, mint 1000 eurót tesz félre életbiztosításra, míg a magyar lakosság körében mindez csupán 150 euró. A statisztikát tekintve Svájc, Dánia, és az Egyesült Királyság áll az élen, a sereghajtók pedig Törökország, Bulgária és Románia. Hozzátette: Magyarország esetében a különbség egyebek mellett az életszínvonal és az eltérő nyugdíj rendszer következménye. Arról is beszámolt, hogy Magyarországon az Y és a Z generáció tájékozottabb a nyugdíj előtakarékosságról, mint az idősebb korosztályok, információikat pedig főként a közösségi mediából, az internetről szerzik.

Forrás: biztositasiszemle.hu

CLB TIPP: Alapozza meg nyugdíjas éveit, válassza ki az Ön számára megfelelő életbiztosítást! Nyugdíjbiztosítás kalkulátor >>

Nyugdíjra gyűjtesz? Így spórolhatsz a legtöbbet biztosítással

Bár léteznek olyan megtakarítási célú biztosítások, amelyek minden más rendszeres megtakarítási formánál drágábbak, manapság már nem kell a gatyánkat is ráfizetnünk a költségekre, ha nyugdíjas korunkra életbiztosításban szeretnénk félretenni. Persze előnyös, ha kockázatkerülő alapokba fektetünk és az összes bónuszt bezsebeljük, ha tényleg spórolni akarunk.

Mekkora a költség?

A megtakarítási célú élet- és nyugdíjbiztosítások költségeit (beleértve a mögöttes költségeket) kiválóan összegzi a Teljes Költségmutató (TKM), amely egy modellszámításon keresztül vezeti le, hogy egy átlagos rendszeres díjat fizető, harmincöt éves ügyfélnek mekkora hozamáldozattal jár az életbiztosításának költségeit fedezni 10, 15 és 20 éves időtartam esetén.

Ettől persze a számos változóval dolgozó életbiztosítások tényleges költségei eltérhetnek, de egy remek indikátor a TKM arra, hogy a különféle biztosítási termékek költségeit az egyenlet összes változóját behelyettesítve össze tudjuk hasonlítani:

- A TKM alsó értéke azt mutatja meg, hogy egy egyszerűbb (jellemzően pénzpiaci, likviditás) eszközalapba fektetve mekkora lesz a termék éves költsége,

- míg a felső értéke azt mutatja, hogy egy komplexebb (jellemzően egyben kockázatosabb és egzotikusabb, alapok alapja formában működő) eszközalapban, minden más költséggel együtt mennyibe került pénzt tartani egy évben.

Melyek a legolcsóbbak?

Ha egy unit-linked (azaz befektetési egységekhez kötött) nyugdíjbiztosításba fektetjük a pénzünket és egy egyszerűbb eszközalapban tartjuk, 20 év alatt akár 1 százalék alá is mehet a termékünk teljes költsége, ilyen az Allianz Bónusz Életprogram és a Generali Megoldás terméke is, de 1 százalék körüli TKM-értékekkel dolgozik az Allianz Xpress, a Groupama Életív és az Allianz Életprogram is.

Ha egy komplexebb eszközalap-portfólióra vágyunk, fel kell viszont készülnünk ennél jóval magasabb költségekre is, hisz a legbarátságosabb, Allianz Bónusz Életprogram is 2,65 százalékos TKM-értékkel dolgozik 20 év alatt egy összetettebb befektetés igénybevétele esetén, vagyis ha a termék Nemzetközi Ingatlanalapjába tesszük a pénzünket. 3 százalék alatt megússzuk az Aegon Tempo és az Allianz Xpress termékekkel is, a negyedik és ötödik legkedvezőbb, Groupama Bizalom Életív és a Nyugdíjhozó termékek esetén viszont már 3 százalék fölé kúszik az összetettebb eszközalapokba való befektetés költsége.

Tényleg ilyen olcsó?

Végül azt érdemes megjegyezni, hogy a valóságban a TKM-től jelentősen eltérhet a saját költségünk, mert többek közt:

- a biztosítók nem lineárisan vonják a költségeiket (vagyis jellemzően a biztosítás élettartamának első pár évében sokkal drágább, mint a későbbi években), ezért más-más lehet a tényleges költség attól függően, hogy mikor váltjuk vissza a biztosításunkat,

- egy korai visszaváltáson akár a teljes tőkénket is elbukhatjuk, a jövő évtől viszont ez már új szerződések esetén nem lesz lehetséges.

- Átlagosan egy unit-linked szerződés megmaradási ideje Magyarországon 6,4 év az MNB adatai szerint, rendszeres díjas szerződések esetén pedig az első ismert TKM tíz év után van kiszámítva.

- Emellett a TKM-be beletartoznak a bónuszok is, amelyeknek kifizetését sok biztosító rendkívül szigorú feltételekhez köti, például, hogy tíz év alatt nem eshet díjhátralékba az ügyfél, nem díjmentesítheti a szerződését, ami a valóságban ritkán valósul csak meg.

Egy biztosító vezetője egyszer így fogalmazott: "Beleírhatnánk a szerződésbe akár azt is, hogy a vezérigazgató személyesen adja át a szerződéshez tartozó bónuszt az összes ügyfélnek, akkor sem telne meg a naptára."

Forrás: portfolio.hu

CLB TIPP: Hasonlítsa össze a nyugdíjbiztosítási ajánlatokat itt: Nyugdíjbiztosítás kalkulátor >>

Ezt kevesen mondják el a gyerekeknek, pedig nagyon fontos lenne

A tanév kezdetével jelentősen megugrik a forgalom, ami fokozottan érezhető az óvodák és iskolák környékén. A nyári időszakhoz képest szeptembertől ismét több gyermeket láthatunk az utakon a reggeli és a délutáni órákban.

A gyermekekből különösen hiányzik az a képesség és tudás, ami az utakon uralkodó helyzetek kezeléséhez szükséges. Kevésbé figyelmesek, mint a felnőttek, viszont energikusak és lendületesek, ebből adódóan hirtelen kirohanhatnak az útra. Különösen igaz ez az iskolakezdés időszakában, miután a hosszú nyári szünet alatt hozzászoktak a felszabadultság érzéséhez, és így a jóval alacsonyabb szintű koncentrációhoz.

Mindemellett a gyermekek nem elég magasak ahhoz, hogy átlássák a környező forgalmi helyzetet - alacsony voltuk miatt pedig az úton közlekedő autósok gyakran egyszerűen nem látják meg őket. Míg a felnőttek elsöprő többsége vezetett már autót, vagy legalább ült járműben a jobb első ülésen, egy gyermek számára többnyire nem ismert, mit lát az autóból a vezető, hogyan jelenik meg számára váratlanul egy járdáról lelépő, alacsony gyerek. Ehhez még az is hozzájárul, hogy gyakran hirdetőoszlop, reklámtábla, trafóház, vagy más - bújócskázásra fölöttébb alkalmas - átláthatatlan tárgy áll az út szélén, ami miatt lehetetlen felkészülni egy hirtelen előugró gyerekre.

A KSH adatai szerint 2015-ben Magyarországon több mint 16 ezer közúti baleset történt, amiből közel 600 volt halálos kimenetelű. Ezekben a balesetekben több mint 21 ezer ember sérült meg. Évek óta jellemző az a tendencia, hogy a közlekedési balesetek előidéző okaként túlnyomó többségben maguk a járművezetők és a gyalogosok szerepelnek.

2015-ben több mint 1530 gyermek sérült meg, vagy vesztette életét közúti balesetben a KSH statisztikái szerint. Pozitív hírnek mondható, hogy az ORFK Közlekedésrendészeti Főosztály adatai szerint a személysérüléses balesetek száma csökkenő tendenciát mutat 2005 óta.

Fontos a szülői odafigyelés, mert számos veszély leselkedik a gyermekekre, ezért nagy hangsúlyt kell fektetnünk a gyermekek biztonságának növelésére. Az Allianz 2016-ban az állami ifjúsági balesetbiztosítás keretében átlagosan naponta több mint 30 baleseti eredetű kárbejelentést kezelt, amely szintén ezt igazolja.

Mivel a gyermekek viselkedése a közúti közlekedésben már kiskorban befolyásolható, a szülőknek kiemelkedően fontos szerepe van közlekedési kultúrájuk kialakításában. A nyári szabadság után a gyermekeknek időre van szükségük, hogy visszaálljanak a rendes kerékvágásba, éppen ezért érdemes időt szentelni arra, hogy felvilágosítsuk őket a közúti forgalom veszélyeiről és szabályairól, felhívjuk a figyelmüket az elsőbbségadás szerepére, a körülnézés és a gyalogosátkelő helyek használatának fontosságára.

Az autóvezetők részéről szintén kiemelt figyelmet igényel az iskolaidőszak kezdete, különösen azokon a helyeken, ahol a gyermekek úttestre lépésével fokozottan számolni lehet. Ha felelős magatartást tanúsítunk az utakon, és kiemelt figyelmet fordítunk más gyermekek biztonságára, saját gyermekünk biztonságában is reménykedhetünk. Mindemellett példát is mutatunk a fiatal generáció számára, tovább csiszolva ezzel a közlekedési kultúrát Magyarországon.

Forrás: penzcentrum.hu

CLB TIPP: Gondoskodjon családjáról, válassza ki a a megfelelő biztosítást! Balesetbiztosítás kalkulátor >>

A biztosító mindig keresni akar, és a szakértő is úgy gondolja, egy-egy nagyobb állami szervezet jobban járhat, ha maga áll jót a működési körében keletkezett károkért.

Akár még racionális döntés is lehetett az, hogy a korábbi honvédelmi miniszter felmondta a katonák javára kötött csoportos élet- és balesetbiztosítási szerződést – mondta kérdésünkre Németh Péter, a CLB független biztosítási alkuszcég kommunikációs igazgatója. A múlt heti tűzszerészbaleset kapcsán derült ki, hogy a HM évekkel ezelőtt megszüntette a katonákra kötött biztosítást, amit Hende Csaba a Magyar Nemzetnek kedden azzal magyarázott, hogy százmilliót fizettek ki, miközben a kedvezményezettek csak ötmilliónyi kártérítést kaptak. A szakértő ezeket a számokat nem tartja reálisnak, de azt nem vitatja, hogy a biztosítók üzleti alapon működnek, és szeretnének a bevételeiknél kevesebbet kifizetni.

Amikor valaki egy adott kockázatközösségre – például katonákra, rendőrökre vagy bármely más foglalkozási csoportra – kér ajánlatot, minden esetben vizsgálják, hogy az érintettek az átlagemberekhez képest milyen veszélynek vannak kitéve – hangsúlyozta Németh. A díjtétel ettől függ, ami szerinte egy tűzszerész vagy missziós katona esetében a szokásos összeg többszöröse is lehet, míg mások után – a honvédség működésének szigorú szabályozottsága okán, ami csökkenti például a munkabaleset kockázatát – esetleg kevesebbet kérnek.

Azt, hogy végül mi lesz a tarifa, a „varázslók", tehát az aktuáriusok határozzák meg, amit a múltban bekövetkezett, illetve a jövőben várható események alapján kalkulálnak úgy, hogy nyereség is keletkezzék – közölte a kommunikációs vezető. Arról azonban, hogy mekkora haszonnal számolnak, nem árult el részleteket, ám nem vitatta, hogy bizonyos esetekben egy nagy, több tízezer főt foglalkoztató állami szervezet esetleg jobban járhat, ha felvesz maga egy „varázslót", aki elvégzi a szokásos kockázatelemzést, és csak utána döntenek róla, igénybe veszik-e biztosítók szolgáltatásait.

Jelezte ugyanakkor, hogy a biztosítási szerződések mindig tételesen tartalmazzák, egy-egy eseménynél mekkora kártérítés jár. Ezzel tiszta viszonyokat teremtenek, és szerinte ott, ahol inkább házon belül akarják rendezni a károkat, hasonlóan egyértelmű belső szabályokat kell alkotni, hogy elejét vegyék a későbbi jogvitáknak.

Egyébként Németh Péter szerint az élet- és balesetbiztosítási üzletág az átlagosnál nagyobb nyereséget hoz. Gyakran a nullszaldóhoz közelít viszont a kötelező, ami tömeges ügyfélkört érinthet, és ezért a cégek bízhatnak benne, hogy az autósoknak más, rentábilisabb termékeket is értékesíteni tudnak. Ám ha a felelősségbiztosítás tényleg nem vagy alig hoz hasznot, felvetődik, hogy a HM-nek érdemes volt-e ezt is felmondania.

A hatályos szabályozás szerint ezt a honvédelmi miniszter megtehette, mert rendeletével e kötelezettség alól a járműflottát felmenthette. Így amennyiben katonák másnak kárt okoznak, az ügyintézést az egyik hazai biztosítóintézet, a Groupama végzi, majd benyújtja a számlát a honvédelmi tárcának. A szakértő úgy látja, ez sem lehetett rossz döntés, mert a honvédség járműveit gyakran nem közúton, hanem gyakorlatok során használják, amikor nemigen veszélyeztetnek senkit.

Másként gondolkodik a Belügyminisztérium. A tárca több mint 120 milliót költ évente a hivatásos állomány biztosítására, és fel sem vetődött, hogy ez üzleti szempontból megéri-e. Forrásaink szerint egyébként megéri, mert évente több mint kétezer biztosítási esemény történik, és a számításaik szerint volt nem egy olyan esztendő, amikor a biztosítók nyilvánvalóan ráfizettek.

A döntést azonban nem pénzügyi megfontolások alapján hozták. A tárca fontosabbnak tartja, hogy a gyakran fokozott veszélynek kitett hivatásos állomány számára nyilvánvalóvá tegyék: mi jár nekik, ha bekövetkezik a baj. Amikor pedig tragédia történik, a BM a biztosítási szerződésben foglaltakon túl is jótáll, s – a HM-hez hasonlóan – gondoskodik például az árván maradt gyermekekről, s vállalja a temetési költségeket.

A belügy a kötelező biztosítást is fizeti, ami évente a tízezernél több járműre 1,4 milliárd forint körüli összeg. Ott nem is próbálkoztak számításokat végezni, így azt nem tudtuk meg, hogy gazdaságos megoldás-e, hogy nem maguk fizetik a kárt, ám a tárca járműparkja kizárólag közúton közlekedik, s egy-egy autó évente százezer kilométert is fut. A kockázat tehát jóval nagyobb, mint a katonáknál, és lehetséges, hogy a biztosítást nem lenne érdemes felmondani.

A HM-től szerettük volna megtudni, évente átlagosan hány közlekedési baleset következik be katonák hibájából, mekkora összegű kártérítést fizetnek a vétlen feleknek, s mennyi lenne a kötelező biztosítás díja, ha nem mondják azt fel. Kérdéseinkre azóta sem kaptunk választ.

Forrás: NOL

Sokan a megtakarítási célú (vegyes és unit-linked) biztosításokat tartják az egyik legösszetettebb és legátláthatatlanabb befektetési terméknek Magyarországon, hiszen annyiféle költségtípus, szerződéses változó és bónusz létezik, hogy szinte lehetetlen két hasonló célú terméket személyre szabottan összehasonlítani. Az MNB (korábban a PSZÁF) a biztosítókkal karöltve évek óta dolgozik már a megoldáson, ennek fontos mérföldköve a biztosítók által önszabályozó módon 2009-ben létrehozott Teljes Költségmutató (TKM), ami a unit-linked termékeket egy objektív mérőszám alapján összehasonlíthatóvá tette. A következő fontos lépés ezen a lépcsőn a mutató klasszikus termékekre való alkalmazása lesz júliustól, valamint a biztosítások szerződéseiben lévő költségek elnevezésének egységesítése és a nyugdíjcélú termékekre vonatkozó ajánlás egyes rendelkezéseinek kiterjesztése lesz 2017 januárjától.

Mi alapján változik a megtakarítási biztosítások költsége?

Az egységes költségmutató alkalmazása leginkább azért indokolt, mert a megtakarítási célú biztosítások számos költségeleme, eltérő vonatkozási alapja és változója miatt egy laikus ügyfél nehezen tudja kiszámítani, hogy a több évtizedes futamidejű szerződése alatt mennyi lesz az éves költsége és a vélhető nettó hozama.

Egy megtakarítási célú életbiztosítás költségeit elsősorban olyan változók befolyásolják, mint hogy:

- Milyen gyakorisággal (havonta, évente, vagy félévente) fizetjük a szerződést, jellemzően az éves díjfizetés a legolcsóbb.

- Mennyit teszünk félre havonta (van olyan biztosító, amely sávosan von el költségeket és nagyobb szerződések esetén a terhelés alacsonyabb).

- Milyen idősek vagyunk, mi a foglalkozásunk, egészségi állapotunk, ez az alapbiztosítás és a kiegészítők díját módosíthatja.

- Milyen időtávra teszünk félre: jellemzően a kezdeti költségek arányaiban annál alacsonyabbak, minél tovább teszünk félre, viszont van olyan biztosító, amely hosszabb futamidejű szerződések esetén nominálisan magasabb költséget számít fel. Számos megtakarítási biztosítás fizeti vissza bónusz formájában a futamidő alatt elvont költségek egy részét vagy egészét egy bizonyos idő eltelte után, ha mindig minden díjat időben, rendszeresen befizetünk.

- Indexálás (rendszeres díjnövelés) esetén a kezdeti költségek aránya szintén alacsonyabb lehet, a nominális költségeket azonban a növekvő díjjal arányos vagyonkezelési költség növelheti.

- Milyen gyakran módosítjuk a befektetési rész portfólióját unit-linked szerződések esetén; általában néhány átváltás ingyenes egy évben, azonban a legtöbb termék a harmadik, negyedik átváltás esetén már számít fel költséget.

- Visszavásárlás esetén pedig több havi díjat is elkérhet a biztosító, hogy fedezze a tranzakció költségeit, persze gyakran ez is attól függ, hogy mennyi ideje fut a szerződés, amikor visszavesszük belőle a pénzünket.

Nehezíti a termékek összehasonlítását még, hogy szinte minden költség eltérő néven szerepel minden biztosító szerződésében. Egy egyszerű példával élve: a szerződés élettartamának elején fizetendő költséget van olyan biztosító, amely értékesítési költségnek, vagy szerződésköltési költségnek hívja, de olyan is van, amely félrevezetően bónuszalapba kerülő díjrészként tünteti fel az egyébként költséget jelentő elvonást (a leggyakoribb elnevezés a kezdeti költség erre a költségelemre).

Még kevesebb biztosító van, amely a klasszikus, vagy más néven vegyes életbiztosítások esetén is teljes körű transzparenciát biztosít, ugyanis sok esetben ezeknek a termékeknek a tételes költsége teljesen ismeretlen, (a biztosítási összeg és a visszavásárlási érték ugyanakkor ennél a terméknél is orientációt ad).

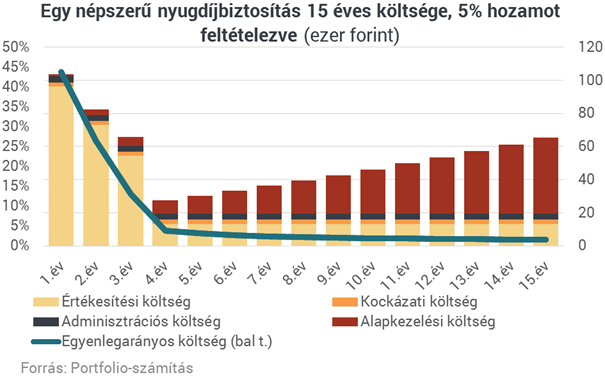

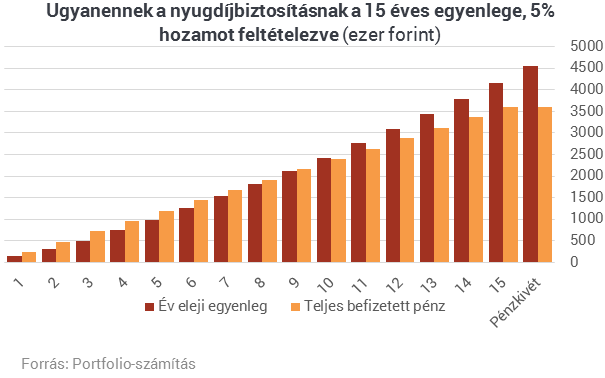

Egy nagy biztosító népszerű nyugdíjtermékének költségszerkezete egyébként a következőképpen néz ki; ez a költségelvonási modell viszonylag átlagosnak mondható, a költségelemeket viszont a szokásosnál transzparensebben tálalja a szolgáltató:

A számításban szereplő ügyfél havi 20 000 forintos díjat fizet, az eszközalapok nettó éves hozama 5%, mögöttes kezelési költségeket nem tartalmaz a számítás.

Milyen intézkedések segítik a transzparenciát?

Az elmúlt években jelentős lépéseket tettek a biztosítók és a felügyelet is arra, hogy a megtakarítási életbiztosításokat egyszerűbbé, átláthatóbbá tegyék. Talán a legjelentősebb ezek közül a Teljes Költségmutató (TKM) bevezetése volt unit-linked termékekre, amelyet 2009-ben dolgozott ki és 2010-ben tett közzé először a Magyar Biztosítók Szövetsége (MABISZ), 2015-ben pedig az MNB is átvette és rendeletet adott ki róla. A TKM lényege, hogy összehasonlíthatóvá tegye a megtakarítási célú biztosításokat egy modellszámítás segítségével, ez jelenleg Magyarországon az egyetlen olyan költségmutató, amely egy befektetési termék minden lehetséges elvonását magában foglalja (beleértve a mögöttes befektetési eszközök kezelési költségeit is).

A mutató úgy teszi összehasonlíthatóvá a biztosításokat, hogy az összes változót behelyettesíti egy konkrét, átlagosnak mondható ügyfél paramétereivel, aki:

- 35 éves,

- kockázati kiegészítőt nem vesz igénybe, csak az alapbiztosítást fizeti,

- 210 000 forintos éves díjat fizet rendszeres szerződések esetén (éves díjfizetéssel), 2 200 000 forintot egyszeri díjas szerződések esetén, csoportos beszedéssel,

- 10, 15 vagy 20 évre indítja a szerződést, és a szerződést a lejáratig megtartja,

- megkapja az összes bónuszt a futamidő alatt, ami jár, ha rendszeresen fizeti az ügyfél a szerződését.

Bár a szerződésünk konkrét, személyre szabott költségeit nem ismerjük meg a mutató alapján, a különféle biztosítási termékek relatív költségterhelését már össze tudjuk hasonlítani, sőt, idén unit-linked biztosítások esetén április 1-jétől eszközalapokra lebontva megtehetjük ezt az MNB adatai alapján.

Klasszikus biztosítások esetén július 1-jétől lesz elérhető nem-nyugdíjcélú termékekre vonatkozóan is a Teljes Költségmutató, a nyugdíjcélú klasszikus biztosításokra már 2015 július 1-óta számolnak TKM értéket a biztosítók.

Ha mégis ki szeretnénk számolni a szerződésünk konkrét költségeit, ezt két jelentős változás könnyíti majd meg:

- Május 24-én fogadott el a parlament egy törvényt, amely megköveteli a biztosítóktól, hogy a megtakarítási célú biztosítások költségelnevezései egységesek legyenek és pontosan feltüntessék, hogy melyik költségelem mire megy el. Várhatóan a konkrét megnevezéseket és az erre vonatkozó utasításokat június végén, vagy a jövő év elején ismerjük majd meg. A szerződésünk személyre szabott költségeit már most is persze ki tudjuk számolni, ez az intézkedés mindössze az összehasonlítást teszi könnyebbé.

- 2017. január 1-jétől lép életbe a megtakarítási célú életbiztosítások esetén fiktív egységek kimutatását betiltó rendelkezés, amely alapján az ügyfél pontosan látni fogja, hogy a kezdeti időszakban mekkora költséget von el a biztosító, nem tudja majd a szolgáltató vélt kezdeti egységek kimutatásával kozmetikázni az elvont költségeket. Ugyanekkor egyébként a TKM számítási módszertana is módosul, összhangban az új európai PRIIPs szabályozással.

Összességében már most is ki tudjuk számolni a szerződésünk konkrét költségeit és össze tudjuk TKM alapján hasonlítani az összes biztosító minden termékét (kivéve egyelőre a nem-nyugdíj típusú klasszikus biztosításokat), az új intézkedések ezt a folyamatot teszik még egy fokkal egyszerűbbé.

Átlátható, de mennyire?

Más befektetési termékek esetén viszont sajnos továbbra is fennmarad az anomália, hogy számos költségelemet nem ismerünk, nagy része ezeknek árfolyamveszteségként jelentkezik és nem is érzékeljük ezért költségnek, pedig az adott pénzintézet, vagy partnere bevételét növeli. Egységes mutatók pedig szinte csak elvétve léteznek a különféle befektetési termékek esetén, ezek jelentős része még csak nem is tartalmaz minden költséget - ellenben a TKM-mel, vagy nem alkalmas arra, hogy előremutató döntések meghozatalát segítse:

- Önkéntes nyugdíjpénztárak esetén mindössze a befizetéseire vonatkozó költségek ismertek az ügyfél számára, az alapkezelési költség, ami a teljes tőkéjét terheli, nem. Létezik a nyugdíjpénztári megtakarításokra vonatkozóan is egy díjterhelési mutató névre hallgató adat, azonban ez a pénztárak múltban levont éves összköltségét mutatja meg, nem pedig a jövőben várható költségeket, egyénre és portfóliókra lebontva.

- Befektetési alapok esetén a TER-mutató mutatja meg, hogy melyek azok a folyó költségek, amelyek a befektetést érintik, ezeket minden alapnál a Kiemelt Befektetői Információs (KIID) dokumentumokban megtaláljuk, viszont ezek is csak a múlt évben levont költségeket mutatják meg (kivéve, ahol előremutató, becsült értéket tüntetnek fel, mert az alapnak nincs egyéves track-recordja). A tranzakciós költségeket viszont nem tartalmazza ez az érték, amelyeknek pontos mértékét a forgalmazók döntik el. Alapok alapja konstrukciók esetén a mögöttes alapok költségeit szintén nem ismerjük, mivel ezek teljesítménye az alapon magán árfolyamveszteségként jelentkezik.

- A fix hozamú bankbetétek és lakástakarékok esetén az EBKM megmutatja a megtakarítási termékünk nettó, költségekkel ütköztetett hozamát, egységes költségmutató viszont itt sem létezik.

Forrás: Portfolio

Tovább nőtt a biztosítók felé irányuló bizalom a 2015-ös szinthez képest: a lakosság a pénzügyi szféra szereplői közül a leginkább a biztosítókban bízik – derül ki a Századvég Alapítvány kutatásából. A magyar lakosság körében a leginkább ismert biztosítástípus a lakásbiztosítás, ezt követi az élet-, illetve a kötelező gépjárműfelelősség-biztosítás (kgfb) az ismertségi listán.

A MABISZ megbízásából, a lakosság biztosítási szektorral kapcsolatos elégedettségéről szóló országos, reprezentatív kutatást a Századvég Alapítvány 2016 májusában készítette, ezer fő telefonos megkérdezésével. A 2015. áprilisi felmérés eredményeihez képest nőtt a lakosság bizalma a biztosítók iránt, a lakosság többsége bizalommal fordul a biztosítók felé.

Az idei közvélemény-kutatás szerint a háztartások legnagyobb része - 44 százaléka – két–három biztosítással rendelkezik, további 14 százalékuk pedig több mint négyféle biztosítást kötött. Emellett azonban magas – mintegy 40 százalék – a biztosítással nem, vagy legfeljebb egy szerződéssel rendelkezők aránya.

Az egyes biztosításfajták közül a felnőtt korú magyar lakosság körében a lakásbiztosítás a legismertebb. 2015 áprilisában a válaszadók 91, 2016 májusában már 95 százaléka említette, hogy az ingatlanokkal kapcsolatos kockázatokra köthető biztosítás.

Második helyre az életbiztosítások kerültek: 2016 májusában a megkérdezettek 77 százaléka, egy évvel korábban 75 százaléka említette az életbiztosítást, mint az általa ismert biztosítástípust. Az életbiztosításokat az ismertséget tekintve a kgfb, illetve a casco-biztosítások követik. A lakosság közel fele nevezte meg spontán az ismert termékek között a balesetbiztosítást, és közel harmada a nyugdíjbiztosítást.

A nyugdíjbiztosítások ismertségét tekintve az látható, hogy az átlaghoz képest tájékozottabbak e téren az aktív korosztályok, a több biztosítással rendelkezők, a jobb anyagi helyzetűek, valamint a magasabban képzettek. A válaszok alapján a lakosság csak kevesebb, mint 40 százaléka hallott arról, hogy az állam adókedvezménnyel támogatja a nyugdíjbiztosításokat. Az aktív korú lakosság valamivel több, mint egytizede tartja valószínűnek, hogy pár éven belül nyugdíjbiztosítást köt. Azok, akiknek nincsenek ilyen terveik, főként a megtakarítások hiányára, illetve fizetési nehézségekre hivatkoztak. A nyugdíjbiztosítások irányába nyitottak háromnegyede szerint hosszú távon versenyképes hozamot hoznak majd a nyugdíjbiztosítások. Azok, akik nyugdíjbiztosítást terveznek kötni, többségük 10 ezer forint feletti összeget szánna erre a célra havonta, harmaduk havi 10–20 ezer forintot, negyedük pedig több mint 20 ezer forintot.

A kötelező gépjármű-biztosítással rendelkező lakosság körében továbbra is az elégedettség a jellemző: 80–85 százalékuk pozitív véleményt fogalmazott meg, melyből minden második megkérdezett kiváló értékelést adott biztosítójának a kötelező gépjármű-biztosítási ügyekkel kapcsolatos eljárását, kapcsolattartásának módját, minőségét illetően.

A tavalyi eredményekhez hasonlóan az idén is rendkívül kedvező a hazai biztosítók lakossági megítélése mind az egyéb biztosítási termékek esetében, mind pedig a tájékoztatás és a kapcsolattartást illetően - a megkérdezettek 83–85 százaléka adott pozitív visszajelzést, vagyis – terméktípustól függetlenül – elégedettek biztosítójukkal ezeken a területeken.

A felmérés kapcsán Molnos Dániel, a Magyar Biztosítók Szövetségének főtitkára kiemelte: „A kutatás fontos visszajelzéseket tartalmaz számunkra. Közülük is az egyik legfontosabb, hogy 2015 tavasza óta is érezhetően növekedett a lakosság bizalma a biztosítók irányába.”

Forrás: OrientPress Hírügynökség

Tavaly közel 50.000 betöréses lopást regisztráltak az országban és ugyan a magyarországi ingatlanok 71–72 százaléka rendelkezik valamilyen lakásbiztosítással, közel sem biztos, hogy megfelelő védelmet és főleg kártérítést nyújtanak a kárt elszenvedők számára. Nem meglepő, hogy a Genertel felmérésből az derült ki, hogy a megkérdezettek közel 25 százaléka a betöréstől és a lopástól tart leginkább az ingatlannal kapcsolatos kockázatok közül.

A legfrissebb adatok (KSH) szerint 2015-ben országos szinten összesén, több mint 47.000 betöréses lopást regisztráltak. Ezen belül kimagaslóan sokat -közel 11ezret- az Alföldön és Északon, kb. 8ezret a Dunántúlon és majdnem 10ezret Közép-Magyarországon. Budapesten tavaly majdnem 6200-at.

Betörés szempontjából, nem csak a téli hónapok, a napközbeni időszakok, de azok a hosszú hétvégék is veszélyesek lehetnek, amikor elutazunk és üresen marad a lakás/ház.

Hogyan védekezhetünk a betörők ellen?

1. Először is nem árt, ha a lakásbiztosításunk valódi biztonságot nyújt baj esetén. A Genertel egy közelmúltban végzett felmérése azonban azt mutatja, hogy a szerződések alig 20 százalék-át ellenőrizték az elmúlt 1 évben, több mint 60 százalékukat pedig 1-3 éve vagy még annál is korábban kötötték és azóta a biztosítási összeget nem vizsgálták felül, ami alulbiztosítottságát okozhat. Ennek következtében a biztosítások közel 40 százalékánál könnyen előfordulhat, hogy nem nyújt teljes, mindenre kiterjedő fedezetet-így akár betörés esetére sem.

2. Jó tudni, hogy a betörésre, lopásra, besurranásra kötött biztosítás esetén meg kell felelni bizonyos követelményeknek, amelyeket a biztosítók támasztanak a biztosítandó ingatlannal szemben.

3. Nyugdíjasoknak, kismamáknak, otthon dolgozóknak fontos tudni, hogy a besurranó tolvajlás, azaz, amikor a tulajdonos otthon tartózkodik a bűncselekménykor, jellemzően minden biztosítónál a kiegészítő csomag része. Hiába rendelkezünk tehát az alapbiztosítással, a biztosító nem fogja nekünk megtéríteni a kárt.

4. Szerelj fel biztonsági zárat, hevedert, rácsot, amellyel megerősítheti az ajtók, ablakok védelmét. Rendelkezz riasztóval is, legjobb, ami a rendőrségre van bekötve-, vagy mozgásérzékelő lámpával az ingatlan körül

5. Az értékeket ne tartsd szem előtt, inkább széfben, zárható szekrényben!

6. A kulcsot ne tartsd a lábtörlő alatt, ablakpárkányon, villanyóra szekrényben, nyitható postaládában

7. Ha elutazol, ne mondd ezt jól hallhatóan a szomszédoknak, közvetlen környezetben, és ha még nem tetted meg, akkor elutazás előtt köss biztosítást betöréses lopás ellen.

Nem magunkat féltjük

A Groupama felméréséből az derül ki, hogy lakásunknál jobban szeretteinket féltjük. Négyből három ember tart valamilyen váratlan esemény bekövetkeztétől. Az emberek többsége nem is magát, hanem szeretteit félti jobban: a megkérdezettek 57 százaléka attól tart leginkább, hogy közeli családtagja szenved balesetet.

A gyógyíthatatlan betegség csak második helyre (49 százalék) került az aggodalmak listáján, illetve ugyancsak a képzeletbeli pánik-dobogóra kerültek azok a betegségek, amelyek bár nem gyógyíthatatlanok, de a korábbi életet felborítják pl. a munkahely elvesztése miatt (49 százalék). Sokan tartanak olyan balesettől, amely miatt maradandó egészségkárosodást szenvednek (45 százalék), és csak ezt követi az anyagi fenyegetettség: a jelentősebb – lakást, autót érintő – anyagi kártól a megkérdezettek 41 százaléka tart.

Elgondolkoztató, hogy egy halálos kimenetelű balesettől alig rettegnek jobban az emberek (38 százalék), mint a munkahely elvesztésétől (36 százalék). A sort a törlesztőrészlet fizetése zárja, vagyis az emberek harmada fél olyan baleset bekövetkeztétől, ami miatt késedelembe esne a hitelével.

Forrás: Privátbankár.hu

Az elmúlt években egyre többet hallani arról, hogy az aktív munkavállalók számát növekvő arányban haladja meg a nyugdíjasok száma, függetlenül attól, hogy nyugat- vagy kelet-európai országról van-e szó. A kiváltó okok különbözőek - növekvő átlagéletkor, csökkenő születésszám, vagy az elvándorló munkaképes generációk hiánya -, de a helyzet mindenhol ugyanaz: a munkavállalók egyre kevésbé képesek lesznek képesek eltartani a nyugdíjkorúakat.

Annak ellenére, hogy folyamatosan növekszik azoknak a száma, akik már elhiszik és megértik, hogy az államtól és a jelenlegi nyugdíjrendszertől nem várhatják nyugdíjas korú helyzetük teljes körű megoldását, a hogy ennek ellenére továbbra is hihetetlen alacsony azoknak a száma, akik saját megtakarítással, előre gondoskodnak jövőjükről. Pedig öngondoskodás nélkül nem megy!

Széles a választék

A Magyarországon elérhető öngondoskodási termékekből igen széles a választék, amelyek és más előnyökkel rendelkeznek, eltérő megtakarítási szokásokkal rendelkező, illetve pénzügyi tudatosságú ügyfélkört szólítanak meg. A nyugdíjterméktípusok különbözőek abból a szempontból is, hogy milyen szabadságot engednek az ügyfeleknek az aktív portfoliókezelésre, illetve hogy ehhez milyen segítséget kaphatnak a fogyasztók a pénzügyi szolgáltatóktól.

Mik a nyugdíjbiztosítás előnyei?

- A nyugdíjbiztosítások rendszeres és folyamatos megtakarításra ösztönöznek, ami komoly segítség az eredeti cél eléréséhez, a jövőbeli nyugdíj kiegészítését célzó tőkegyűjtéshez-. A termék sajátossága a rendszeres díjfizetés, igény szerint ugyanakkor egyösszegű vagy eseti befizetés is lehetséges.

- A biztosítás rugalmas, lehetőséget nyújt a személyre szabott megtakarítási portfólió összeállítására. Az ügyfelek kockázatvállaló képességüknek és hajlandóságuknak megfelelően választhatnak a hagyományos - garantált összegű kifizetést nyújtó - életbiztosítások és az ún. unit-linked típusú termékek közül. Ez utóbbinál mód van különböző kockázati profilú eszközalapok közül választani, ezeket kombinálni, illetve időről-időre átcsoportosítani.

- A klasszikus életbiztosítás az egyetlen olyan megtakarítási forma, ahol a pénzügyi szolgáltató akár évtizedekre előre garantált hozamot ígér, amelyet szigorú szolvencia-szabályozással, tőkegaranciával támasztanak alá.

- A biztosítás - a személyes igényfelmérésen alapuló pénzügyi tanácsadás segítségével - ahhoz az ügyfélkörhöz juttatja el a megtakarítási lehetőséget, amelyik leginkább rászorul a megtakarítási és költési szokásainak megváltoztatására. Ezért a biztosítástól várható el legnagyobb eséllyel, hogy képes lehet a legszélesebb rétegeknek érdemi nyugdíjcélú megtakarítást nyújtani, és ezzel az állam terheit, a társadalombiztosítási rendszer leterheltségét csökkenteni.

- A biztosítás felkínálja a szakértői támogatást a szerződés teljes tartama során. A szerződés megkötésekor segíti a döntéshozatalt, ösztönzi a pénzügyi felelősség vállalást, a későbbiekben pedig biztosítja a szerződés utógondozását, hogy a hosszú távú megtakarítási cél megvalósuljon. A kutatásokból egyértelműen kiderül, hogy a hosszútávra szóló élet- és nyugdíjbiztosítási szerződések megkötése előtt a személyes konzultációnak óriási szerepe van.

- A befektetési döntésekhez intézményi szinten nyújt segítséget a biztosító. Ezek eszközei például a menedzselt eszközalapok, az árfolyamfigyelés, a "stop loss, start by" típusú szolgáltatások, az abszolút hozamú alapok, a garantált és a védett eszközalapok, amelyek a legtöbb biztosítónál elérhetők.

- A nyugdíj-megtakarítási formák közül egyedül a nyugdíjbiztosítások rendelkeznek teljes körű, az összes költségtípust magába foglaló költségmutatóval. A MABISZ által 2010-ben kidolgozott Teljes Költség Mutató (TKM) rendszer 2016 óta a Magyar Nemzeti Bank ajánlásának is része. 2015. július 1-je óta a biztosítók a klasszikus nyugdíjbiztosítási termékekre is számolnak TKM-értéket, ezzel már valamennyi nyugdíjbiztosítási termék költségszintje teljes körűen összehasonlítható, legyen szó akár unit-linked, akár klasszikus nyugdíjbiztosításról.

- A kifizetés életjáradék formájában is történhet, amelyet professzionális szolgáltató nyújt.

- A biztosításba kockázati védelmi elemet is beépítenek, ami az ügyfél igénye szerint magasabb, kiterjedtebb biztosítási védelemmel és szolgáltatásokkal is bővíthető.

- A nyugdíjbiztosításokra - hasonlóan a többi nyugdíjtermékhez - 20 százalékos, de legfeljebb évi 130 ezer forintösszegű adójóváírás vehető igénybe egy adóévben.

Forrás: Portfolio

Az idei a második év, amikor igénybe lehet venni a nyugdíjbiztosítások után járó adójóváírást, a tavalyi tapasztalatok alapján azonban sajnos sokan elfelejtetik ezt érvényesíteni személyijövedelemadó-bevallásukban. A Groupama Biztosító kiszámolta: ha valaki például egy havi 20 000 forintos nyugdíjbiztosítás után nem élne a 20%-os adójóváírás lehetőségével, annyit veszítene 25 év alatt, amennyiből körbe is utazhatná a világot.

A Groupama Biztosító egy 2015-ös kutatásában megkérte a válaszadókat, hogy állítsák össze személyes bakancslistájukat, mondják el, mit szeretnének mindenképpen megtenni nyugdíjas éveik alatt. A megkérdezettek az első három helyen utazással kapcsolatos célokat jelöltek meg, az emberek 51%-a szeretné autóval bejárni Európát, 46%-uk pedig világkörüli utat tervez nyugdíjasként.

Ahhoz, hogy nyugdíjas éveinket valóban úgy éljük meg, ahogy tervezzük, nem árt takarékoskodnunk, de még az sem mindegy, hogy mennyire vagyunk körültekintőek befektetéseink kezelése során. A biztosítónál most megnézték, mekkora összegtől eshetünk el, ha elmulasztunk élni az adójóváírás lehetőségével.

Ha például 40 évesen kötünk egy 25 éves tartamú nyugdíjbiztosítást havi 20 000 forint befizetését vállalva, de az első évben elfelejtjük igénybe venni az adójóváírást, akkor az azévi befizetések 20%-áról, azaz 48 000 forintról mondunk le. Ez az összeg 65 éves korunkban már jóval többet érne: 5,5%-os hozamot feltételezve 135 000 forinttal kapunk majd kevesebbet a nyugdíjbiztosítás lejáratakor!

Azt, hogy mennyire fontos a személyijövedelemadó-bevallásunkban igényelni a nyugdíjbiztosítások után járó adókedvezményt, talán még jobban szemlélteti, ha megnézzük, mennyi pénzről mondana le az, aki az évek során egyszer sem élne az adójóváírás lehetőségével.

A fenti példánál maradva, a Groupama Biztosító számításai szerint, ha valaki a 25 éves tartam során egyszer sem élne az adójóváírás lehetőségével, akkor összesen 3,3 millió forinttól esne el. Ekkora összegről nem érdemes lemondani, hiszen több időskori cél is megvalósítható belőle, akár még egy világkörüli utazás is.

Forrás: Biztosítási Szemle

Bár még mindig jellemző, hogy kockázati életbiztosítást sokan csak hitelfelvétel esetén kötnek, ezzel párhuzamosan megfigyelhető az egyre tudatosabb gondolkodás is. A Groupama Biztosító most megvizsgálta, hogy kik azok, akik körében a legnépszerűbb ez a fajta előrelátás, valamint, hogy milyen esetekben nyújt leggyakrabban segítséget kockázati életbiztosításuk.

Dupla felelősség

A Groupama Biztosító tapasztalatai szerint mind többen keresik azokat a lehetőségeket, melyekkel váratlan helyzetekben is gondoskodhatnak saját maguk, vagy családjuk anyagi biztonságáról. Egyik legnépszerűbb kockázati életbiztosításuk statisztikáit elemezve, az egyik legszembetűnőbb tény, hogy a 30-50 éves korosztályba tartozók teszik ki a szerződők mintegy 70 szalékát.

A társaság szerint nem véletlen, hogy a kockázati biztosítást kötők átlagéletkora negyven év, ez az a korosztály ugyanis, akiknek a vállát már saját gyermekeik, és egyben idősödő szüleik sorsa miatt érzett felelősség is nyomja.

Több generációról is gondoskodni kell

A Groupama Biztosító megbízásából a GfK Hungária Piackutató Intézet által 2015-ben készített országos felmérésből is kiderült, hogy a középkorúak helyzetét jelentősen befolyásolja, hogy saját maguk mellett több generációról is gondoskodniuk kell: anyagilag támogatják gyermekeiket, de az alacsony nyugdíjak miatt gyakran szüleiket is.

A gyermekekről való gondoskodás ideje az elmúlt években jelentősen kitolódott, a kutatásban a válaszadók legnagyobb százalékban (38%) azt mondták, hogy gyermekünket addig kell támogatni, ameddig önálló keresetre nem tesznek szert, azaz átlagosan 23 éves korukig.

A gyermekek mellett ugyanakkor sokan érzik kötelességüknek a szülőkről való gondoskodást is, a megkérdezettek 41% gondolja úgy, hogy anyagilag is támogatnia kell idős szüleit.

Nagy segítség lehet

A biztosító adataiból az is kitűnik, hogy azok, akik felelősen szeretnének gondoskodni magukról és szeretteikről, és a Releva Kockázati Életbiztosítást választották, hosszú távon gondolkoznak. Tízből hat ügyfél ugyanis tíz éven túli időtartamot választott, amikor kockázati biztosítást kötött, a biztosítottak ötöde pedig igazán hosszú távon gondolkodik, legalább 20 éves futamidőben.

A biztosító azt is megvizsgálta, hogy milyen esetekben nyújt leggyakrabban segítséget kockázati életbiztosításuk.

„A Releva Kockázati Életbiztosításunk sok esetben jelent igazi anyagi támaszt, amikor egy betegség vagy baleset kapcsán meg tudja óvni a családot átmeneti vagy akár súlyos pénzügyi gondoktól.”

„Tapasztalataink szerint napi térítések, rokkantságok és csonttörések mellett leggyakrabban kórházi műtétek esetén kerül sor arra, hogy igénybe vegyék a biztosítás szolgáltatásait. A tavalyi évben a kifizetéseink 60 százaléka betegségből vagy balesetből eredő műtét miatt merült fel” – mondta el Oláh Attila a Groupama Biztosító Kockázati- és Személybiztosítási főosztályvezetője.

Forrás: TőzsdeFórum